中国首批19家系统重要性银行的风险测定及风险外溢强度识别

2021年10月15日中国人民银行、中国银保监会基于2020年数据评估发布了我国首批19家系统重要性银行名单,并且同日发布了《系统重要性银行附加监管规定(实行)》办法,标志着政策当局注重加强中国重要性银行的监管。事实上,从“维护金融系统性风险不爆发底线”在2017年被提出后,我国主要政策部门和政策当局对保持中国金融系统的稳定和健康发展愈加重视。那么,由此涉及的一个重要问题是,首批19家重要银行的系统性风险如何,他们又存在怎样的一个风险溢出传染机制?这也能为后续政策当局如何防范中国银行业爆发系统性风险提供重要的决策参考依据。

一、首批19家系统重要性银行的风险测定

在测度金融机构系统性风险指标上,高盛(Goldman Sachs)于上世纪90年代提出了VaR在险值方法,并一度在学术界和政策界盛行,但由于该方法在收益率不满足椭圆分布时,违背了次可加性,因此,不是测度金融风险的一个理想指标。此后,学者拓展构建了期望损失缺口(Expected Shortfall)指标,其测度的是假定在一段时间内,小概率事件发生时的VaR期望值。由于其满足次可加性因此被广泛应用于测度金融机构风险。但是,因为该指标并没有考虑金融机构的规模和负债水平等财务指标,可能导致测算结果显示,对于规模较小或者负债率较低的金融机构,其ES值反而更大,即具有更大的金融系统性风险。正因如此,Acharya et al.(2017)在动态MES基础上,引入了金融机构的负债和规模因素,并考虑了审慎资本比率,提出并发展了系统性风险指数 SRISK,目前该指标被视为当前测算金融系统性风险的最佳方法。

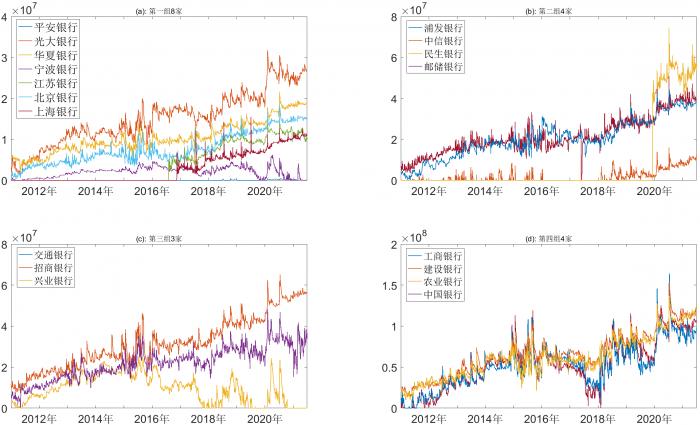

从我们测算的首批18家系统性[1]重要因素的SRISK走势看,除少数银行外(如宁波、平安、交通、邮储等银行),其他14家银行的系统性风险均呈现显著增强态势。从系统性强度看,农、中、工、建等四大国有银行的系统性风险最大,占了银行整体风险的58%;其次是交通银行以及邮储和浦发银行等。就估计结果看,我们有两点重要发现:第一,结合财务指标数据,除了各银行股市波动率风险外,金融机构规模和负债率是导致上述这些银行系统性风险较大的重要原因,而系统性风险的最主要决定因素是金融机构的MES规模。从这个角度看,管控中国银行业系统性风险应该从维护银行股和整个股票市场稳定入手。第二,从长期走势看,随着银行规模扩大,由此银行的负债规模膨胀导致近年来银行业的系统性风险规模呈现显著增强态势。特别是,最近随着银行业规模的不断扩张,平安、邮储、招商等股份制银行的系统性风险规模呈现较为明显的增长态势。而四大国有银行虽然系统性风险规模较大,但是总体上保持相对较为稳定,而且系统性风险规模相对比较接近,他们是中国银行业最主要的系统性风险来源。

注:广发银行因为没有上市,故此本文没有评估。

图1 首批18家系统重要性银行的系统性风险日度SRISK测定(单位:元),数据来源:Wind数据库

图1 首批18家系统重要性银行的系统性风险日度SRISK测定(单位:元),数据来源:Wind数据库

二、首批19家系统重要性银行的风险外溢强度识别

为了进一步考究首批19家系统性重要银行的风险传染以及动态溢出效应,我们采用陈创练等(2021)的方法对此进行识别。从时变溢出强度看,2011年初中国银行业总体溢出强度高达90%,此后呈现显著下降态势,降至2012年中的 72.5%,但后续转而增长至2014年的93%,并在此之后保持稳定。由此可见,自2014年以来中国银行业的系统性风险传染强度保持在相对较高水平,而且从数值变动趋势看,相对较为稳定。为了进一步考究系统性风险传染的分化情况,我们分别估计了首批18家系统性重要银行的风险溢出效应和吸收效应。从估计结果看,我们可以得到如下三个结论:第一,从三个子样本的演进过程看,我国银行业的溢出网络关系从初期相对较为简单日趋复杂,网络传染关系也变得更加多元化。不仅存在国有大银行对中小银行相对较强的溢出效应,而且小银行也对国有银行或者其他银行存在溢出影响。从这个角度看,中国的银行之间紧密相连,由此也强化了系统性风险在银行间的相互传染性。第二,中国首批系统性重要银行的主要风险溢出方是国有四大银行,按照溢出大小排名分别是:建行、中行、农行和工行;而最主要的风险吸收方按照大小排名分别是:平安银行、江苏银行、宁波银行和上海银行等地方性金融机构。特别是,从风险净溢出角度看,建行、中行、农行、工行、兴业、中信、华夏和交行是金融风险的净输出方,而其他银行则为风险的净吸收方,表现出较为明显从国有商业银行向地方性股份制商业银行传播金融风险的网络特征,这同时也说明管控银行业系统性风险的主要着眼点在于四大国有商业银行。第三,从时间跨度看,首批18家银行的风险吸收指数自2014年以来保持着相对较为稳定的态势,吸收指数总体上高于77%,同时异质性较小;而对于溢出指数则表现出较为显著的分化特征,其中,系统性风险的主要输出方逐渐从早期的农行和中行向建行、工行和兴业等银行转变。同时,华夏、浦发、交行对其他银行的风险溢出近年来也呈现出较为明显的增强态势;但是,其他股份制商业银行风险对外溢出的强度则相对较小。从历史溢出强度的动态演变看,四大国有商业银行风险对外溢出存在此消彼长关系,而随着其他股份制商业银行规模地不断扩大,也使得它们的风险对外溢出的强度显著变大,比较而言,股份制商业银行之间的风险传染性存在较为明显的分化特征。

(a)时间:2011-2014

(b)时间:2015-2018

(c)时间:2019-2021

(d)时间:2011-2021

图2 首批18家系统重要性银行的系统性风险溢出网络关系

注:本文将溢出网络高于总溢出矩阵均值的传染关系标示在图中,而且线粗细程度代表溢出强度大小。

三、中国银行系统性风险防范及其应对策略

重点防范四大国有银行的系统性风险。中国首批19家系统重要性银行的系统性风险主要在于四大国有银行,占比高达58%,因此,管控银行业系统性风险的主要着眼点在于保持四大国有银行健康成长。因此,建立健全合理的规章制度来监测四大国有银行的系统性风险就显得十分重要,而如何管控国有银行系统性风险也就成为有效防范我国爆发系统性风险的关键节点。

管控系统风险溢出,而对于吸收方则应构筑有效防范风险冲击的制度体系。从系统性风险溢出角度看,四大国有银行和兴业、中信、华夏和交行是风险溢出方,而其他股份制和地方性银行则为系统性风险吸收方,因此,对于风险溢出方需要着重管控风险的对外溢出,而对于吸收方银行则需要防范做好外部风险冲击而由此引发本行爆发系统性风险。从识别结果看地方性商业银行应该着力构建有效防范风险冲击的制度体系,要实时监测其他银行特别是国有银行风险对本行系统性风险的冲击影响。

建立健全系统性重要风险识别机制,关注股份制银行系统性风险对外溢出不断增强的典型事实。从历史演变看,建行、工行和兴业逐渐取代农行和中行成为中国当前系统性风险的主要输出方,而华夏、浦发、交行等近年来对外的风险溢出表现出显著增长态势。因此,未来政策当局在着重防范国有银行风险及其溢出效应的同时,需要关注新兴股份制商业银行的风险,以及随着它们的风险规模不断扩大而由此引发对其他银行的冲击影响。特别是,需要防范这些银行由于某些操作风险(如2019年中银国际由于期货操作导致亏损)引发本行系统性风险激增,并经现有的溢出传染路径而对其他银行造成较强冲击影响的风险。